原标题:未来电器IPO:去年营收净利均下滑 产能利用率不足仍募资扩产存疑

7月1日,苏州未来电器股份有限公司(以下简称:未来电器)在深交所创业板上会通过,由中泰证券作为保荐机构。

公开资料显示,未来电器此次公开发行股票数量不超过3500万股,占发行后公司总股本的25%。预计募集资金为5.33亿元,其中4.17亿元用于低压断路器附件新建项目、8043.17万元用于新建研发技术中心项目和3525万元用于新建信息化系统项目。

值得注意的是,未来电器2021年营收下滑0.55%,净利润下滑15.05%。除此之外,未来电器在产能利用率大幅度地下跌且未能饱和的情况下仍募资扩产,其中的合理性存疑。针对以上问题,发现网向未来电器公开邮箱发送采访函请求释疑,但截止发稿前未来电器并未给出合理解释。

招股书显示,未来电器主要是做于低压断路器附件的研发、生产和销售,主营业务包括框架断路器附件、塑壳断路器附件以及智能终端电器。

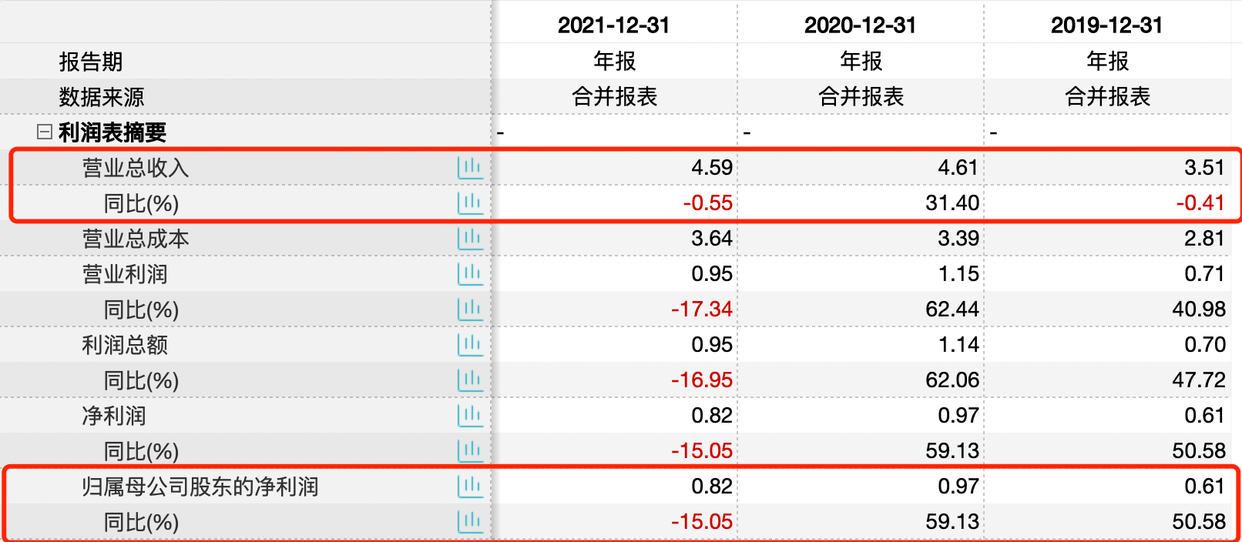

2019年-2021年,未来电器的营业收入分别是3.51亿元、4.61亿元和4.59亿元,同比增长率分别为-0.41%、31.40%和-0.55%;同期归母净利润分别为0.61亿元、0.97亿元和0.82亿元,同比增长率分别为50.58%、59.13%和-15.05%。必须要格外注意的是,未来电器2021年的营收、净利润均下滑,其中营收同比下滑0.02亿元,归母净利润同比下滑0.15亿元。

对于2021年全年营收及净利润下滑的原因,未来电器在招股书中解释称,主要系2021年下半年公司未能持续获得能耗管理模块的大额订单。受此影响,2021年全年公司能耗管理模块产品收入同比一下子就下降,进而导致营收净利下滑。

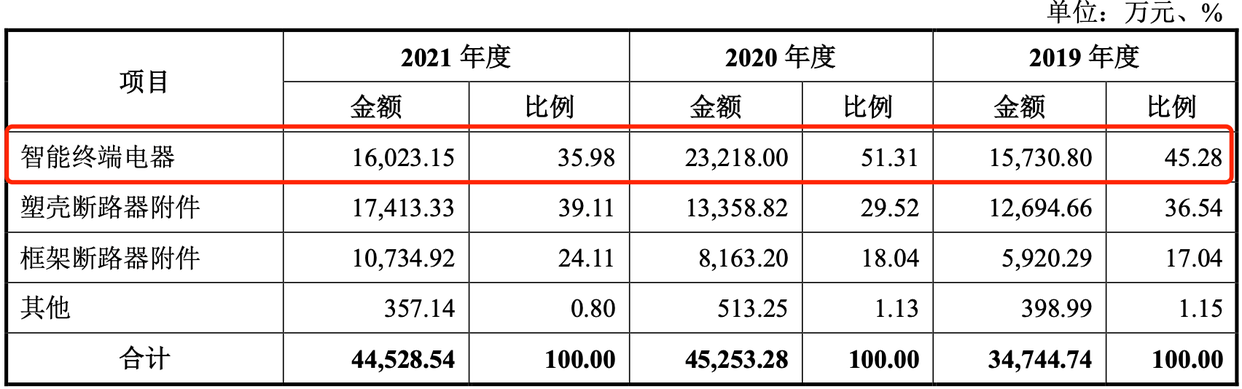

据招股书披露,2019年-2021年,未来电器的主营业务之一智能终端电器业务的收入分别是1.57亿元、2.32亿元和1.6亿元,占据营业收入的占比分别是45.28%、51.31%和35.98%。其中,智能保护器的收入占智能终端电器业务的占比分别是70.51%、26.88%和45.84%,呈下滑趋势;智能模块的收入占智能终端电器的占比分别是29.46%、73.06%和54.12%,呈上升趋势。

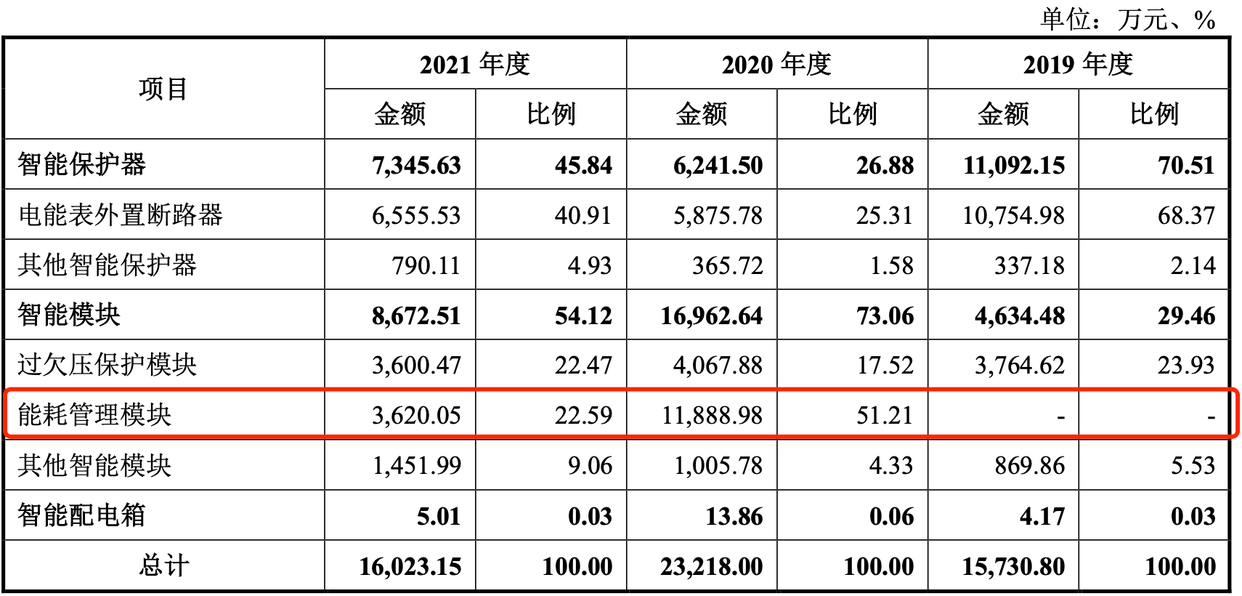

值得一提的是,智能模块下的过欠压保护模块和能耗管理模块的收入的2021年均呈下滑趋势,其中能耗管理模块下滑比例较大。招股书显示,报告期内过欠压保护模块的收入分别是0.38亿元、0.41亿元和0.36亿元,占比分别为23.93%、17.52%和22.47%;而能耗管理模块的收入则直接从2020年的1.19亿元下降至0.36亿元,下降48.87%,占比也从51.21%下滑至22.59%。

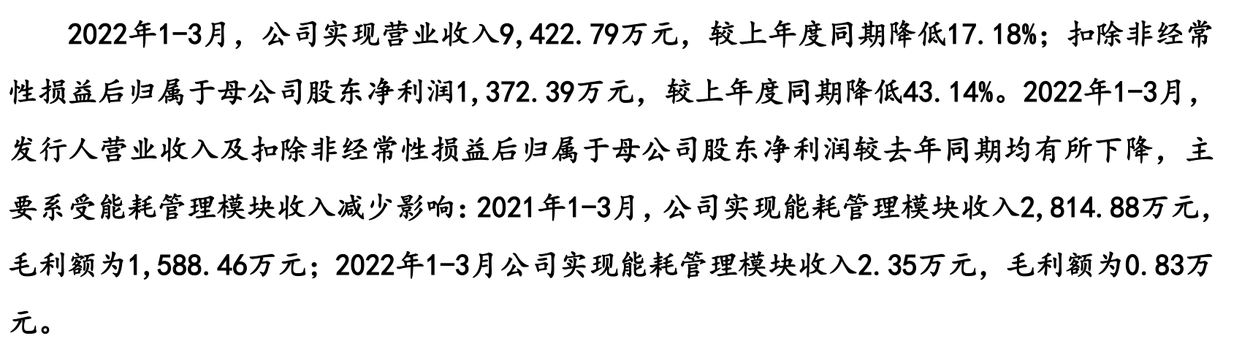

需要注意的是,未来电器2022年1-3月实现营业收入0.94亿元,实现归母净利润0.14亿元,营收和归母净利润较上年度同期均会降低,分别降低了17.18%和43.14%,主要系能耗管理模块收入降低所致。招股书显示,2021年1-3月,能耗管理模块的收入为2814.88万元,而2022年1-3月的收入仅有2.35万元。对此,业内的人表示,若未来电器无法持续获得能耗管理模块的大额订单,将会面临公司营业收入及净利润持续下滑的风险。

据招股书披露,此次冲刺IPO,未来电器的募资计划中将4.17亿元用于低压断路器附件新建项目,占总募资金额的比例为89.49%。其中,3.74亿元用于资本性投资,包括厂房建设、设备购置及安装等,4269.43万元用于铺底流动资金,规划建设期为2年。

然而,分析人员表示,未来电器募资扩产存疑。一方面,由上面讲述的情况可知,未来电器主要经营业务能耗管理模块收入下滑,导致公司2021年度业绩大幅度地下跌。受此影响,未来电器的业绩成长性受到质疑。因此,如此大幅新增产能,若公司的产品收入得不到好转,未来如何消化产能是需要投资者注意的。

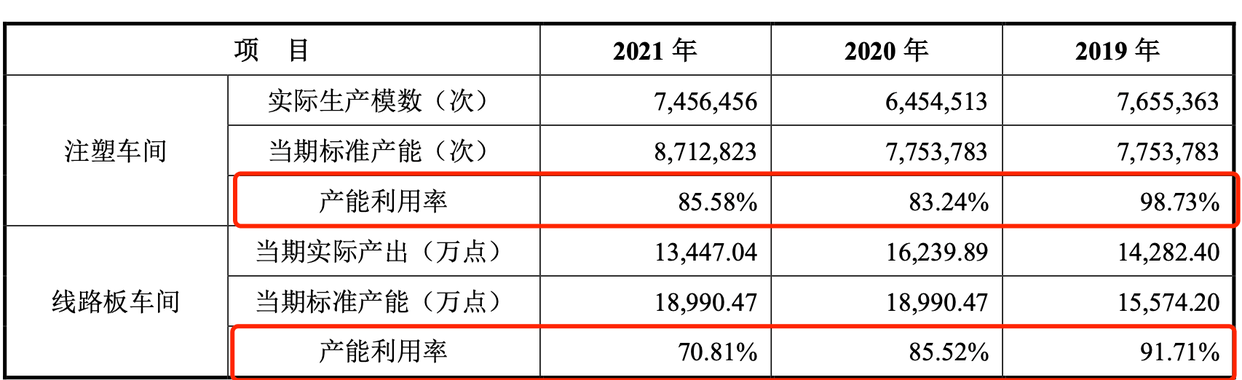

另一方面,未来电器的产能利用率并不高,甚至呈持续下滑趋势。招股书显示,2019年-2021年,未来电器注塑车间的产能利用率分别为98.73%、83.24%和85.58%;线路板车间的产能利用率分别为91.17%、85.52%和70.81%。在产能利用率大幅度地下跌以及未能饱和的情况下,未来电器仍募资扩产的必要性存疑。

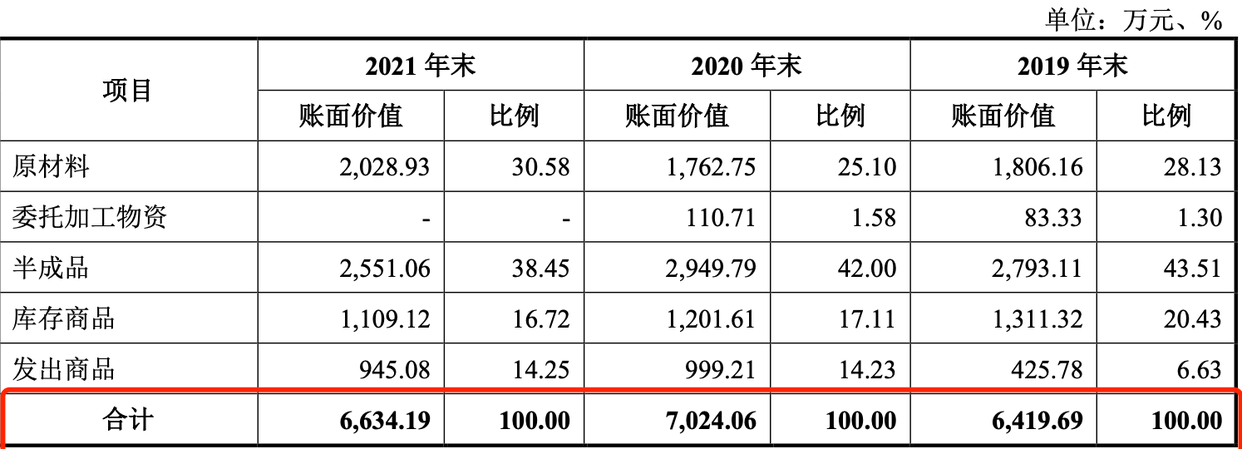

此外,报告期内,未来电器的存货账面价值分别为0.64亿元、0.7亿元和0.66亿元,占流动资产的占比分别是21.06%、15.07%和14.11%。

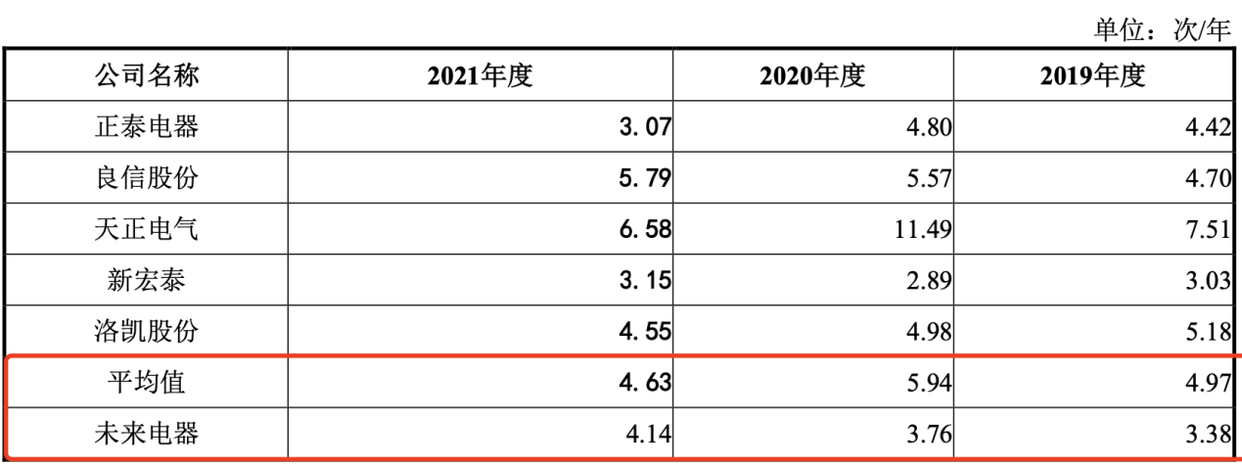

虽说未来电器的存货规模在进一步减少,但是其存货周转率与同行可比企业存在较大差距。据招股书显示,2019年-2021年,未来电器的存货周转率分别是3.38次、3.76次和4.14次;正泰电器、良信股份等同行可比公司的存货周转率均值分别为4.97次、5.94次和4.63次。

此情况也受到了监管层的问询,深交所要求其就公司与同行业可比公司在存货备货、生产、销售周期等方面的差异,分析披露公司存货周转率低于各同行业公司的原因。